Блог им. factor |Портфель на ИИС. Июнь 2019. Газпром растет

- 01 июня 2019, 20:40

- |

Портфелю на ИИС 4 года и 1 мес.

В мае индекс Мосбиржи вырос и достиг исторически рекордных значений. Этот рост во многом был вызван ростом акций Газпрома из-за повышения дивидендов (с 10,43 руб. до 16,61 руб.) и улучшением им производственных показателей. Поскольку Газпром занимает около 15% индекса, он тянет индекс вверх. Если Газпром продолжит наращивать прибыль, свободный денежный поток и дивиденды, то и цена в 700 руб. кажется реалистичной через пару лет.

Мой портфель вырос вслед за рынком.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. factor |Портфель на ИИС. Май 2019. Портфелю 4 года. Парад дивидендов

- 02 мая 2019, 12:54

- |

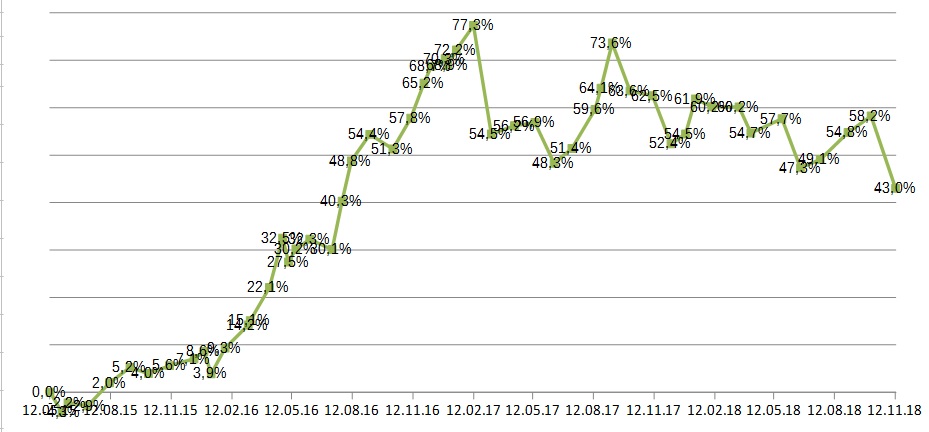

Портфелю на ИИС 4 года. Открыл я его 12 мая 2015 года. Немного раньше подвожу итоги, пока есть время. На картинке ниже вы видите простую доходность по счету на ИИС на 30.04.19.

Если считать доходность правильно, то есть учитывая время нахождения на счете периодических взносов (средневзвешенным методом), то доходность за 4 года составила 87,5% или 17% годовых.

( Читать дальше )

Блог им. factor |Портфель на ИИС. Март 2019. Хорошие отчеты

- 30 марта 2019, 20:10

- |

Портфелю на ИИС: 3 года 10 месяцев.

В марте 2019 фондовый рынок стоял на месте, и мой портфель тоже. Простая доходность составила 45%.

Наблюдаю, что отчеты отечественных компаний улучшаются: много кто получил прибавку к прибыли 30-40% (ВТБ, ТКС, Северсталь, Яндекс, Дет. мир, ТМК, ФСК, Трансконтейнер и др.) или 50-70% (НЛМК, Новатэк, Газпромнефть, ГМК, Лукойл, ЧТПЗ, Русал и др.), а некоторые — больше 100% (Роснефть, КТК). Хотя вокруг говорят, что экономике плохо, но ситуация в крупном бизнесе иная, позитивная. И это нам на руку, как акционерам.

( Читать дальше )

Блог им. factor |Портфель на ИИС. Февраль 2019. Ситуация с МРСК

- 23 февраля 2019, 13:55

- |

Портфелю на ИИС: 3 года 9 месяцев.

С начала года индекс московской биржи немного вырос, и мой портфель также подрос. Простая доходность составила 44%.

ВТБ пока остается на месте, несмотря на рекордную прибыль (ожидаем годовой отчет по МСФО). Я думаю, что эта ситуация не будет длительной и мы увидим рост акции в 2 раза.

( Читать дальше )

Блог им. factor |Итоги 2018 года по инвестиционным портфелям

- 30 декабря 2018, 16:23

- |

2018 год запомнился сначала высоким взлетом цены на нефть, затем ее сокрушительным падением, и ростом курса доллара США. Инфляция съела очередные 4,2% от зарплат и сбережений населения. Индекс Мосбиржи без дивидендов вырос на 12,3%, с дивидендами — на 19,1%.

В этом году оба моих портфеля проиграли индексу Мосбиржи. Доходность портфеля на ИИС (портфель роста капитала) составила 0,24%.

Доходность дивидендного портфеля 9,53%. Но это без дивидендов, поскольку почти все дивиденды я вывел со счета. Возможно, с дивидендами я бы побил индекс Мосбиржи полной доходности.

Почему же портфели проиграли индексу Мосбиржи, и какие выводы я сделал — читайте дальше.

( Читать дальше )

Блог им. factor |Портфель на ИИС. Ноябрь 2018. Снижение и набор

- 22 ноября 2018, 22:19

- |

Портфелю на ИИС: 3 года и 6 месяцев.

За прошедший месяц наш рынок снизился. Это было вызвано многими факторами: повышением ставки ФРС США (что привело к росту доходности по гос. облигациям США, и вероятно к оттоку средств из развивающихся рынков), внешнеполитическими и торговыми конфликтами, повышением ставки нашим ЦБ из-за возможного роста инфляции и т.д.

Портфель на ИИС не свободен от рынка, его доходность тоже снизилась — до 43%.

Это самый низкий уровень доходности за последние 1,5 года. Но я не печалюсь, поскольку низкие цены на акции — это превосходная возможность для их покупки.

( Читать дальше )

Блог им. factor |Портфель на ИИС. Октябрь 2018. На подъеме. Целевые цены продажи

- 06 октября 2018, 11:52

- |

Портфелю на ИИС: 3 года и 5 месяцев.

За сентябрь рынок успел подняться и немного опуститься, при этом доходность моего портфеля выросла и достигла 58,2% (простая, не средневзвешенная).

Большой вклад в доходность портфеля внесли акции Газпрома и Роснефти. Они выросли из-за повышения цены на нефть и ослабления рубля. Продолжаю держать эти акции. Роснефть продам по 700 руб., Газпром — по 1300 руб.

Большой вклад в доходность портфеля внесли акции Газпрома и Роснефти. Они выросли из-за повышения цены на нефть и ослабления рубля. Продолжаю держать эти акции. Роснефть продам по 700 руб., Газпром — по 1300 руб.

Фосагро воспрянуло на фоне слабого рубля и роста производства удобрений, хорошо что не продал. Продам по 4000 руб.

ВТБ к удивлению моему не растет в цене даже при росте прибыли. Возможно это связано с недостаточностью капитала. Подожду, мне торопиться не куда, продам выше 1 рубля.

Сбербанк пр. — удачный момент для входа. Целевая цена 300 руб.

ФСК продавать пока не нужно, так как она сильно недооценена. Возможно развитие компании на Дальнем Востоке в сфере экспорта электроэнергии.

АФК Система — видимо низкие цены — это надолго. Ждем продажи Детского мира. Но вера в хороший исход слабеет.

В этом месяце ничего не вносил на счет ИИС, поскольку деньги ушли на другие нужды. Возможно, позже внесу на ИИС больше.

( Читать дальше )

Блог им. factor |Портфель на ИИС. Сентябрь 2019. Новый цикл инвестиций в Сбер. Много сделок

- 01 сентября 2018, 15:13

- |

Несмотря на общее снижение рынка, доходность моего портфеля выросла по сравнению с концом июля,

и составила 54,76% (простая доходность, не средневзвешенная).

Общее снижение я своевременно использовал, докупив хороших акций по-дешевке.

Для закупки я внес на счет 41000 руб., а также продал часть позиций.

1-ое, что я купил, это упавший Сбербанк пр. Конечно, дно не поймал, но цена все равно хорошая, учитывая возможные дивиденды в 17,61 рублей.

Прибыль Сбербанка растет, дивиденды растут, поэтому начинаю новый цикл инвестиций в него. Напомню, что в прошлом цикле я держал Сбербанк обыкн. с 67 рублей до 209 руб. Продал не на пике, но тем не менее, хорошо заработал. Сейчас цели по прив. в районе 350 руб. Возможно, еще пополню позицию.

2-ое, что было докуплено — это ФСК. И как раз вовремя, перед пятничным ростом. Ожидаю 15-16 копеек дивидендов в следующем году и хорошего роста в течение 3 лет.

( Читать дальше )

Блог им. factor |Портфель на ИИС. Июль 2018. Покупаем ВТБ и Газпром

- 21 июля 2018, 18:52

- |

Несмотря на общее снижение рынка, портфель вырос благодаря полученным дивидендам.

Простая доходность (не средневзвешенная) составила 49%.

ВТБ

После выхода новости о том, что прибыль ВТБ за 1-ое полугодие составит 95-100 млрд. руб. (а за весь прошлый год было 120 млрд.),

я посчитал, что дивиденды могут вырасти на 30%, а цена акции — на 40%.

Соответственно срочно докупил ВТБ, удвоил позицию.

В качестве донора продал акции МРСК Волги, так как дивиденды я по ним уже получил. Буду ли в них возвращаться — зависит от прогноза дивидендов. Пока нет уверенности, надо садиться, считать прибыль, инвест. программу, тех. присоединение и т.д. по дивидендной формуле.

Время еще есть.

Что касается ВТБ — то времени нет. Сейчас это самая большая позиция в портфеле на ИИС.

Задумался о Сбербанке прив. Подожду дальнейшего снижения.

( Читать дальше )

Блог им. factor |МГТС прив. цена выросла в 4 раза, див. доходность — 11,3%. Когда продавать

- 25 июня 2018, 23:16

- |

Для примера приведен график по МГТС обыкн. (из https://www.google.com/finance).

МГТС владеет АФК Система через дочернюю МТС .

Почему цена акций сильно выросла

В чем заключается проблема современных телефонных операторов фиксированной связи — в том, что потребители отказываются от городских проводных телефонов и доходы компаний падают.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс